Les nouveautés de la Loi de Finances 2021

3 priorités : l'écologie, la compétitivité et la cohésion

LA TVA : offres complexes et composites

- Changement dans le traitement du taux de TVA des opérations qui relèvent de taux différents

- La France prend en compte la position de l’Union Européenne

Chaque opération doit être appréciée de manière globale, sans décomposition artificielle.

Crédit d'impôt Rénovation énergétique des PME

Entreprises bénéficiaires : PME au réel

Date d’effet : dépenses engagées entre le 1er/10/2020 et le 31/12/2021

Bâtiments visés :

- bâtiments tertiaires (commerce, bureaux, santé, enseignement, infrastructures collectives …) ;

- achevés depuis plus de deux ans à la date d’exécution des travaux ;

- dont les entreprises sont propriétaires ou locataires ;

- affectés à leur activité.

Montant du CI : 30 % des dépenses éligibles, dans la limite de 25 000 € sur l’ensemble de la période

Exemples de travaux éligibles :

- Isolation de combles ou de toitures, des murs, des toitures-terrasses,

- Chauffe-eau solaire collectif,

- Pompe à chaleur de type air/eau, eau/eau ou sol/eau,

- Ventilation mécanique simple flux ou double flux,

- Raccordement d’un bâtiment tertiaire à un réseau de chaleur ou à un réseau de froid,

- Chaudière biomasse collective,

- Systèmes de régulation/programmation du chauffage et de la ventilation,

- A La Réunion, Mayotte, en Guyane, Martinique, Guadeloupe : réduction des apports solaires par la toiture, protections des baies contre le rayonnement solaire, climatiseur performant.

Réforme des taxes sur les véhicules

Aménagement du malus écologique au 01/01/2021

•Suppression des 4 anciennes taxes (dont le malus annuel des véhicules très polluants) et instauration d’un malus unique (« malus CO² ») acquitté lors de la 1ère immatriculation d’un véhicule de tourisme

•Durcissement des tarifs et augmentation des montants maximum de malus sur 3 ans

•Réductions pour les familles nombreuses (3 enfants au moins) ou pour certains monospaces détenus par des personnes morales et exonération pour les véhicules électriques et hydrogènes (ou combinant ces 2 énergies)

Création d’un malus « au poids » au 01/01/2022

•Véhicules visés : 1ère immatriculation en France d’un véhicule de tourisme dont la masse en ordre de marche* excède 1800 Kg

•Tarif : 10 € par kilo au-delà de 1800 (ex : 1000 € si poids = 1900 Kg)

•Réductions et exonérations possibles (quasi semblables au malus CO²)

•Cumul du malus au poids avec le malus CO² mais plafond maximal commun pour les deux (ex : si le plafond applicable au véhicule est de 40000 € d’après l’année de sa 1ère immatriculation, la somme des 2 malus ne pourra pas dépasser ce plafond)

* Masse en ordre de marche = poids à vide + 75 kg

Taxe sur les véhicules de société

Pour 2021 (déclarations pour janvier 2022)

Aménagement de la TVS, désormais il n’y a plus de barème par tranche d’émission de CO2 par kilomètre mais selon le nombre exact de grammes de CO2 par kilomètre.

Possibilités d’exonération (totale ou partielle ET temporaire ou définitive selon le niveau de pollution) étendues aux automobiles fonctionnant

-à l’hydrogène (de manière exclusive ou hybride)

-au super-éthanol E85 combiné à du gaz (gaz naturel ou GPL)

TSVR (Taxe Spéciale sur certains Véhicules Routiers)

Suppression au titre de l’année 2021 mais remplacée par une taxe à l’essieu.

Sont visés les véhicules de transport de marchandises avec un PTAC supérieur ou égal à 12 tonnes.

Sont exonérés les véhicules des exploitants agricoles destinés au transport des récoltes (en attente de précision), véhicules de transport intérieur sur les chantiers, des centres équestres

Tarif semblable à l'ancienne TSVR (paiement annuel et non plus semestriel)

Tarif semblable à l'ancienne TSVR (paiement annuel et non plus semestriel)

Il s’agit d’un mode déclaratif avec TVA (DGFIP) et non un envoi automatique comme l’était la taxe à l’essieu

Exemples d'activités qui pourraient être concernées

-Paysagisme : livraison des plants (10%) et installation (20%) => 20% car la prestation de service est principale à l’opération

-Livraisons de paniers cadeaux comprenant des produits à 5,5% et des produits à 20% => 20% car taux le plus élevé

-Chambre d’hôte avec table d’hôtes => 10 % (la boisson alcoolisée reste à 20% mais reste dissociable de la prestation car généralement proposée en supplément)

TVA : Opérations à façon

Définition travail à façon :

-Le façonnier ne doit pas devenir propriétaire des biens

-La matière première apportée par le client est prépondérante

-La façon conduit à la réalisation d’un produit nouveau

- Seul le travail à façon portant sur des biens d’origine agricole destinés à être utilisés à la production agricole, dans la préparation de denrées alimentaires ou à être consommés en l’état par l’homme peut être soumis au taux de TVA applicable au produit obtenu

- A l’inverse, les autres prestations à façon devraient se voir appliquer le taux normal, comme la reliure d’un livre par exemple

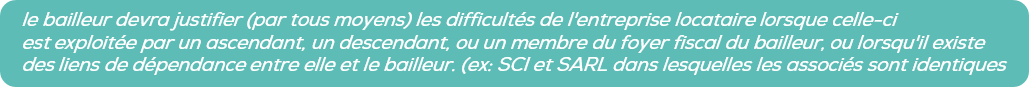

Crédit d'impôt pour les bailleurs abandonnant leurs loyers

- Crédit d’impôt au profit du bailleur en cas d’abandon de loyer qui se cumule à la non-imposition de ces loyers

- Le crédit d’impôt est égal à 50 % de l’abandon de loyer

- Ce crédit est valable pour les loyers échus au titre du mois de novembre 2020. De plus, l’abandon doit être consenti avant le 31/12/2021

Condition à remplir par le locataire :

- Avoir fait l’objet d’une interdiction d’accueil du public pendant la période de confinement débutée le 30 octobre 2020 ou exercer une activité principale dans un secteur S1

- Avoir un effectif de moins de 5 000 salariés

- Ne pas être en difficulté au regard de la réglementation européenne au 31 décembre 2019

- Ne pas être en liquidation judiciaire au 1er mars 2020

TVA VENTE DE POULAINS ET GAINS DE COURSES HIPPIQUES

VENTE DE POULAINS

GAINS DE COURSES HIPPIQUES

- Mise en conformité avec la position de l’union européenne

- Les gains de courses soumis à un aléa ne constituent pas la contrepartie directe d’une mise à disposition du cheval

- Conséquences :

- opération hors champ TVA

- Perte du droit à déduction de la TVA afférentes aux dépenses liées aux courses.

- NB : les « cachets » (mise à disposition du cheval rémunérée quel que soit le classement) restent soumis à TVA